Nhu cầu vay vốn ngày càng tăng cao trong xã hội hiện đại, đặc biệt là vay tín chấp. Tuy nhiên, nhiều người gặp khó khăn trong việc vay vốn do có nợ xấu. Bài viết này sẽ cung cấp thông tin về khả năng vay tín chấp cho người có nợ xấu, đồng thời chia sẻ những lời khuyên hữu ích để nâng cao cơ hội vay hỗ trợ nợ xấu thành công.

| Bạn đọc lưu ý: Nội dung đề cập trong bài viết được tổng hợp dựa trên thông tin chung của thị trường, không đại diện cho duy nhất các sản phẩm và dịch vụ của Techcombank. |

1. Nợ xấu có vay tín chấp được không?

Trên thực tế, người có nợ xấu vẫn có thể vay tín chấp được. Tuy nhiên, ngân hàng/tổ chức tín dụng sẽ dựa trên tình hình nợ xấu (phân loại theo nhóm) của người vay để thẩm định hồ sơ vay tiền.

Ngoài nợ xấu, độ tuổi, giấy tờ tuỳ thân... cũng là những yếu tố mà bạn cần lưu tâm khi vay tín chấp. Tìm hiểu chi tiết điều kiện vay tín chấp thông qua bài viết Vay tín chấp là gì.

1.1. Phân loại nhóm nợ xấu

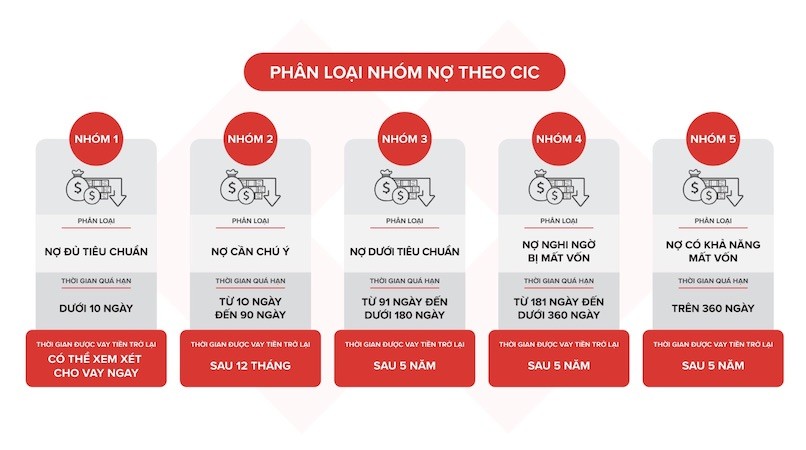

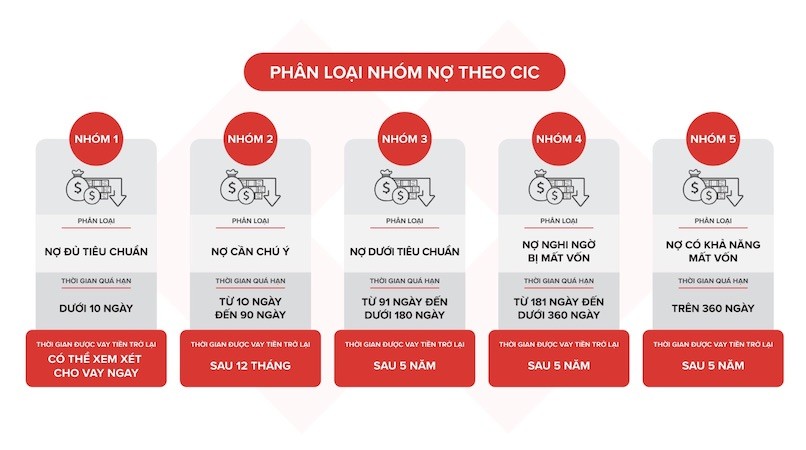

Theo quy định tại khoản 1 Điều 10 Thông tư 02/2013/TT-NHNN, tổ chức tín dụng/chi nhánh ngân hàng nước ngoài sẽ thực hiện phân loại nợ dựa trên kết quả của Trung tâm Thông tin tín dụng Quốc gia Việt Nam (CIC) theo 5 nhóm như sau:

| Nhóm | Phân loại | Thời gian quá hạn | Thời gian được vay tiền trở lại |

| Nhóm 1 | Nợ đủ tiêu chuẩn | Dưới 10 ngày | Có thể xem xét cho vay ngay |

| Nhóm 2 | Nợ cần chú ý | Từ 10 ngày đến 90 ngày | Sau 12 tháng |

| Nhóm 3 | Nợ dưới tiêu chuẩn | Từ 91 đến dưới 180 ngày | Sau 5 năm |

| Nhóm 4 | Nợ nghi ngờ bị mất vốn | Từ 181 ngày đến dưới 360 ngày | Sau 5 năm |

| Nhóm 5 | Nợ có khả năng mất vốn | Trên 360 ngày | Sau 5 năm |

Phân loại nhóm nợ xấu theo Trung tâm Thông tin tín dụng Quốc gia Việt Nam (CIC).

Như vậy, người vay có nợ xấu thuộc nhóm 3, 4 và 5 thì phần lớn các ngân hàng/tổ chức tín dụng sẽ không phê duyệt khoản vay tín chấp. Đặc biệt, người bị xếp vào nhóm 5 sẽ bị hầu hết các ngân hàng hoặc công ty tài chính từ chối cho vay, bất kể có tài sản đảm bảo hay không. Đây là "báo động đỏ" cao nhất về uy tín tài chính của người đi vay.

Trong khi đó, nếu người vay thuộc nhóm nợ xấu 1 (tức đóng chậm hạn từ 1 – 10 ngày) hoặc nhóm 2 (đóng chậm hạn từ 10 – 90 ngày) thì ngân hàng/tổ chức tín dụng vẫn có thể chấp nhận cho vay (*), tuy nhiên cần đáp ứng một số điều kiện khác như:

- Thanh toán đầy đủ khoản nợ quá hạn trước khi vay.

- Chứng minh khả năng tài chính tốt, thu nhập ổn định.

- Cung cấp thêm tài sản đảm bảo hoặc người bảo lãnh (tùy đơn vị cho vay).

(*) Lưu ý: Tùy từng ngân hàng/tổ chức tín dụng sẽ có những quy định riêng về điều kiện cho vay tín chấp với khách hàng nợ xấu thuộc nhóm 2.

Bên cạnh việc chứng minh thu nhập và tài sản đảm bảo, việc sử dụng các giải pháp quản lý tài chính hiện đại như chuyển tiền bằng quét mã QR Techcombank cũng có thể giúp bạn duy trì lịch sử giao dịch minh bạch và tăng uy tín tài chính.

1.2. Hướng dẫn kiểm tra nợ xấu

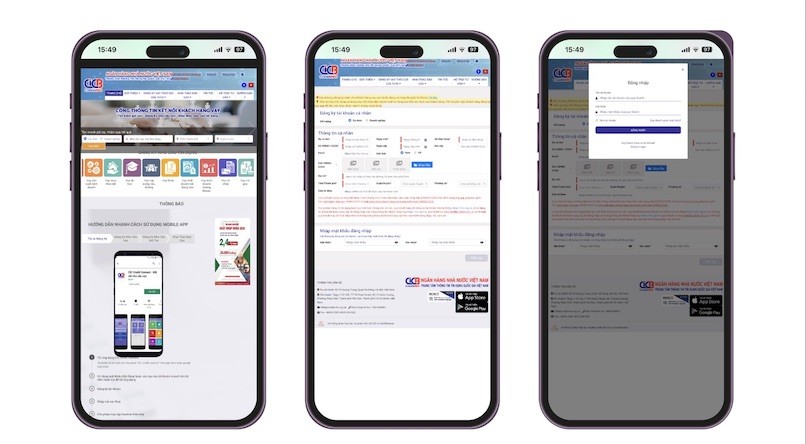

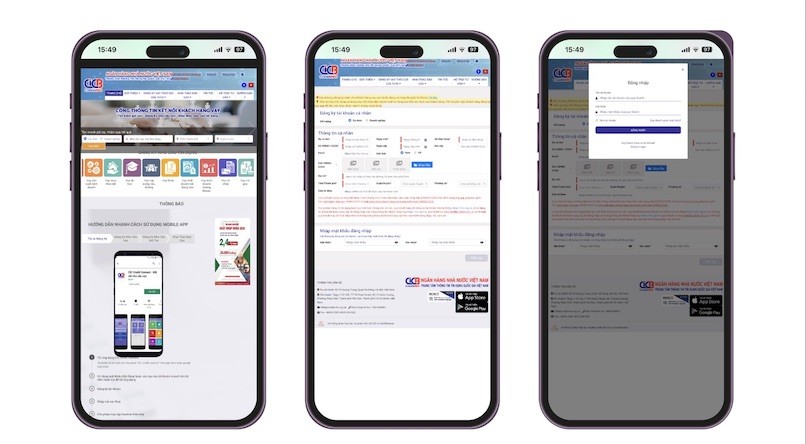

Cách 1: Kiểm tra các khoản nợ xấu trên website của CIC

- Bước 1: Truy cập website CIC

Truy cập vào website của Trung tâm Thông tin Tín dụng Quốc gia (CIC): https://cic.gov.vn/

Lưu ý: Truy cập đúng trang web chính thức của CIC để đảm bảo bảo mật thông tin cá nhân.

- Bước 2: Đăng ký tài khoản

- Chọn mục "Đăng ký" trên trang chủ website >> Điền đầy đủ và chính xác thông tin cá nhân theo yêu cầu trong biểu mẫu đăng ký.

- Đọc kỹ và đồng ý với các điều khoản, quy định của CIC.

- Nhấn "Đăng ký" để hoàn tất.

- Bước 3: Xác thực tài khoản

- Sau khi đăng ký, bạn sẽ nhận được mã OTP qua tin nhắn SMS hoặc email.

- Nhập mã OTP chính xác vào ô được yêu cầu và nhấn "Xác thực".

Một số trường hợp, CIC có thể yêu cầu xác thực thông tin bổ sung qua cuộc gọi điện thoại.

- Bước 4: Đăng nhập và kiểm tra nợ xấu

- Sau khi xác thực tài khoản thành công, bạn có thể đăng nhập bằng tên đăng nhập và mật khẩu đã được cấp qua SMS/Email .

- Trong phần "Thông tin cá nhân", chọn mục "Lịch sử tín dụng".

- Hệ thống sẽ hiển thị chi tiết thông tin lịch sử tín dụng của bạn, bao gồm:

-

-

- Nhóm nợ xấu hiện tại

- Các khoản vay đang sử dụng

- Các khoản vay đã thanh toán

- Lịch sử thanh toán…

Chỉ cần vài thao tác, người dùng đã kiểm tra chi tiết thông tin nợ xấu chính xác.

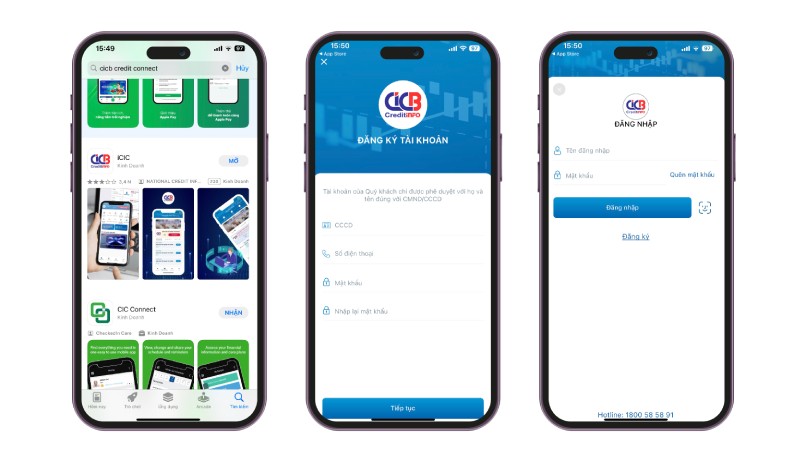

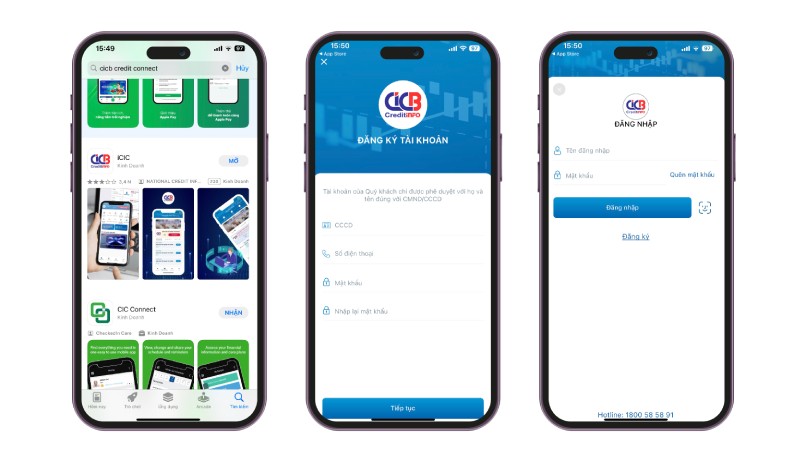

Cách 2: Kiểm tra nợ xấu qua ứng dụng CIC Connect

- Bước 1: Tải và cài đặt ứng dụng CIC Connect

Tìm kiếm ứng dụng:

-

- Trên CH Play: Mở ứng dụng CH Play trên điện thoại, tìm kiếm "CIC Connect" và chọn "Cài đặt".

- Trên App Store: Mở ứng dụng App Store trên điện thoại, tìm kiếm "CIC Connect" và chọn "Nhận".

Lưu ý:

-

- Tải ứng dụng chính thức do Trung tâm Thông tin Tín dụng Quốc gia (CIC) phát hành.

- Kiểm tra tên nhà phát triển và đánh giá ứng dụng trước khi tải.

- Bước 2: Đăng ký tài khoản

- Mở ứng dụng CIC Connect và chọn "Đăng ký".

- Điền đầy đủ và chính xác thông tin cá nhân theo yêu cầu

- Đọc kỹ và đồng ý với các điều khoản, quy định của CIC.

- Nhấn "Đăng ký" để hoàn tất.

- Bước 3: Xác thực tài khoản

- Sau khi đăng ký, bạn sẽ nhận được mã OTP qua tin nhắn SMS hoặc email.

- Nhập mã OTP chính xác vào ô được yêu cầu và nhấn "Xác thực".

Một số trường hợp, CIC có thể yêu cầu xác thực thông tin bổ sung qua cuộc gọi điện thoại.

- Bước 4: Đăng nhập và kiểm tra nợ xấu

- Sau khi xác thực tài khoản thành công, bạn có thể đăng nhập bằng tên đăng nhập và mật khẩu đã tạo.

- Trên màn hình chính của ứng dụng, chọn mục "Tra cứu nợ xấu".

- Nhận kết quả tìm kiếm để biết thông tin về tình trạng nợ xấu của bạn.

Những người có thói quen đầu tư hay quản lý tài chính thông minh có thể tìm hiểu thêm các giải pháp sinh lời tự động để tăng khả năng tài chính, hỗ trợ quá trình vay vốn trong tương lai.

Kiểm tra nợ xấu qua ứng dụng CIC Connect là phương pháp tiện lợi và nhanh chóng dành cho người dùng smartphone.

2. Lời khuyên cho người có nợ xấu muốn vay tín chấp

Vay tín chấp khi có nợ xấu là vấn đề nan giải với nhiều người. Tuy khả năng vay vốn thấp hơn so với người không có nợ xấu, nhưng bạn vẫn có cơ hội nếu áp dụng các lời khuyên sau khi vay tiền hỗ trợ nợ xấu:

Xử lý nợ xấu hiện tại

- Ưu tiên thanh toán các khoản nợ nhỏ: Theo quy định của Ngân hàng Nhà nước, các khoản vay quá hạn dưới 10,000,000 VND đã tất toán sẽ được xóa khỏi lịch sử tín dụng sau 1 tháng. Thanh toán các khoản nợ nhỏ trước sẽ giúp cải thiện điểm tín dụng tốt hơn.

- Duy trì lịch sử thanh toán tốt cho các khoản vay khác (nếu có): Thanh toán đầy đủ, đúng hạn các khoản vay thẻ tín dụng, vay mua sắm... để xây dựng uy tín tín dụng tốt.

Xử lý nợ xấu trước sẽ giúp bạn tăng tỷ lệ vay tín chấp thành công.

Đăng ký nhận báo cáo tín dụng

Đây là hành động thiết thực giúp bạn theo dõi tình trạng tín dụng của bản thân, từ đó có biện pháp kịp thời để cải thiện điểm tín dụng và tránh rơi vào các nhóm nợ xấu cao hơn như nhóm 3, nhóm 4, nhóm 5.

Bên cạnh đó, nếu có bất kỳ sai sót nào trong báo cáo tín dụng, bạn có thể kịp thời liên hệ với tổ chức cung cấp thông tin để sửa chữa, tránh ảnh hưởng đến khả năng vay tiêu dùng không tài sản đảm bảo trong tương lai.

Cẩn trọng với các dịch vụ "xóa nợ xấu"

Nếu người cho vay yêu cầu bạn đặt cọc hoặc trả tiền trước để "mở khóa" dịch vụ hoặc giúp xóa nợ xấu, đây có thể là dấu hiệu của lừa đảo. Bởi lẽ, việc xóa nợ xấu chỉ có thể thực hiện theo quy định của pháp luật và cần có thời gian.

Vay tín chấp khi có nợ xấu đòi hỏi sự chuẩn bị kỹ lưỡng và nỗ lực từ phía người vay. Áp dụng những lời khuyên nêu trên có thể giúp bạn cải thiện tình hình tài chính, nâng cao điểm tín dụng và mở ra cơ hội được vay hỗ trợ nợ xấu trong tương lai. Hãy luôn nhớ rằng, quản lý tài chính hiệu quả và xây dựng lịch sử tín dụng tốt là chìa khóa để bạn dễ dàng tiếp cận các nguồn vốn vay.

Ngoài ra, nếu đang tìm kiếm giải pháp vay tiêu dùng, bạn có thể tham khảo Vay thấu chi mà không cần tài sản đảm bảo, thủ tục đơn giản, phê duyệt nhanh chóng.

>>> Xem thêm: Cách nhận tiền từ nước ngoài về việt nam để bổ sung nguồn thu nhập ổn định, hỗ trợ hồ sơ vay vốn.

Lưu ý: Thông tin trong bài viết chỉ mang tính tham khảo và có thể thay đổi theo từng thời điểm. Để cập nhật chính sách sản phẩm của Techcombank chính xác nhất, vui lòng truy cập các trang sản phẩm từ website https://techcombank.com/ hoặc liên hệ các phương thức dưới đây: