Nắm rõ về lãi suất vay thế chấp và cách tính lãi của ngân hàng giúp khách hàng xác định được số tiền gốc và lãi cần trả mỗi tháng, từ đó, lập kế hoạch tài chính hiệu quả, chi tiêu hợp lý, đảm bảo có đủ nguồn lực để thanh toán khoản vay đúng thời hạn cam kết.

Bên cạnh đó, khách hàng còn có cơ sở để so sánh sản phẩm vay thế chấp của nhiều ngân hàng và lựa chọn gói vay phù hợp nhất cho nhu cầu và khả năng tài chính của bản thân.

|

Bạn đọc lưu ý: Nội dung đề cập trong bài viết được tổng hợp dựa trên thông tin chung của thị trường, không đại diện cho duy nhất các sản phẩm và dịch vụ của Techcombank. |

1. Mức lãi suất vay thế chấp cập nhật tháng 03/2025

Theo khảo sát tháng 03/2025, mức lãi suất vay thế chấp dao động từ 5 – 10%/năm. Khách hàng nên liên hệ trực tiếp đến ngân hàng để biết chính xác mức lãi suất tại thời điểm tra cứu thông tin.

2. Quy định lãi suất cho vay thế chấp

Mức lãi suất vay thế chấp là thỏa thuận giữa ngân hàng và khách hàng được quy định tại Khoản 2 Điều 91 Luật Các tổ chức tín dụng (đã được sửa đổi bổ sung) quy định: "2. Tổ chức tín dụng và khách hàng có quyền thỏa thuận về lãi suất, phí cấp tín dụng trong hoạt động ngân hàng của tổ chức tín dụng theo quy định của pháp luật."

Như vậy, mức lãi suất vay thế chấp sẽ phụ thuộc vào thỏa thuận giữa khách hàng và ngân hàng. Ngân hàng sẽ dựa vào nhiều yếu tố để đưa ra mức lãi suất thỏa thuận với khách hàng như:

- Tình hình tài chính của khách hàng

- Quy định và chính sách của Ngân hàng Nhà nước theo từng thời kỳ

- Chính sách ngân hàng theo từng thời kỳ

- Hồ sơ của khách hàng (khả năng tài chính, mục đích và thời gian vay, giá trị của tài sản bảo đảm…)

Mức lãi suất vay thế chấp là thỏa thuận giữa ngân hàng và người vay.

3. Cách tính lãi mà khách hàng phải trả khi vay thế chấp

Hiện nay, có 2 cách tính lãi thế chấp được nhiều ngân hàng áp dụng đó là: Tính lãi theo dư nợ giảm dần và niên kim. Để tiết kiệm thời gian và độ chính xác khi tính tổng tiền gốc và lãi, khách hàng có thể sử dụng công cụ tính toán trên website của ngân hàng.

Tính lãi theo dư nợ giảm dần

Phương thức trả nợ theo dư nợ giảm dần là cách tính mà tiền lãi sẽ dựa trên dư nợ còn lại sau mỗi kỳ thanh toán. Số tiền gốc cần trả hàng tháng sẽ cố định trong suốt quá trình vay và số tiền lãi sẽ giảm dần qua từng kỳ kéo theo tổng tiền gốc và lãi cũng giảm xuống.

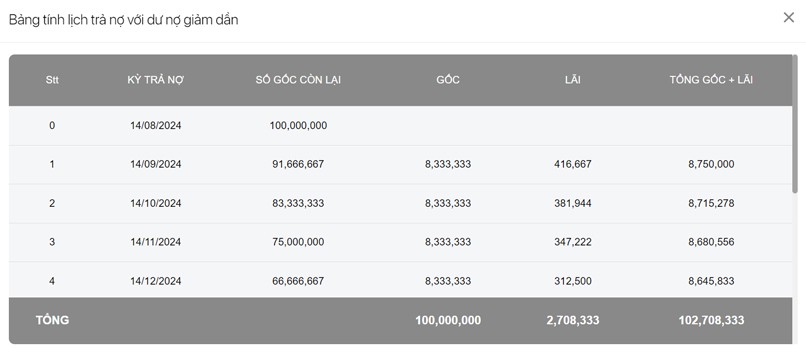

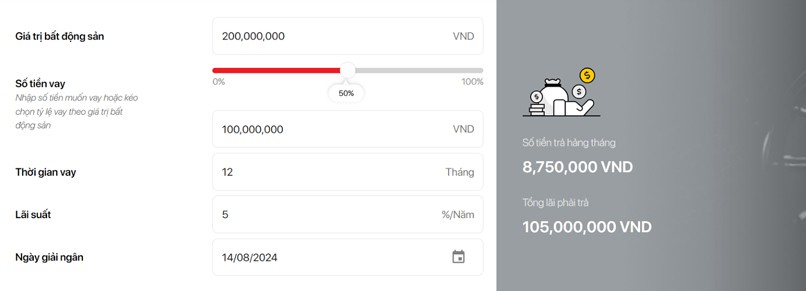

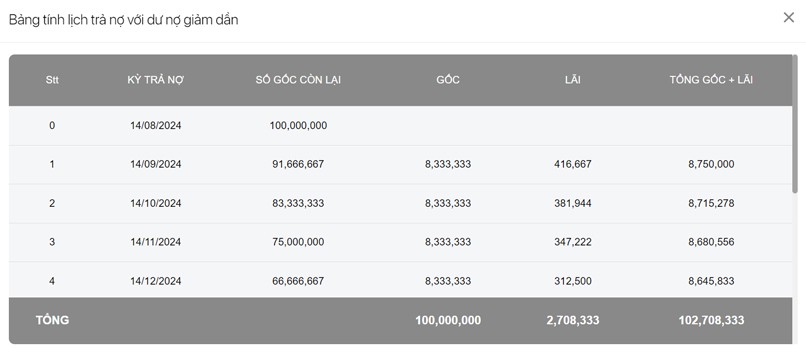

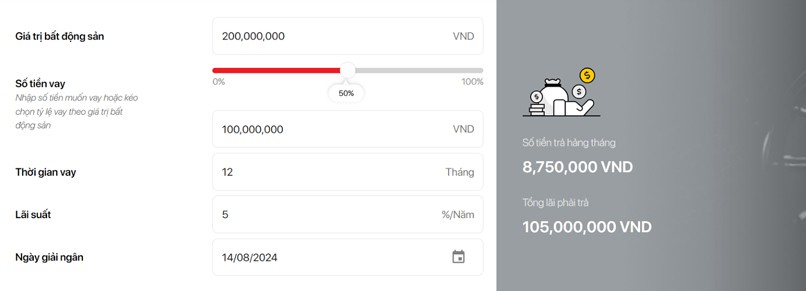

Ví dụ: Ông A vay thế chấp 100,000,000 VND trong 1 năm (12 tháng) với mức lãi suất 5%/năm.

Trường hợp ông A trả nợ theo phương thức dư nợ giảm dần sẽ cần trả tổng gốc và lãi là 102,708,333 VND với mức tiền trả định kỳ hàng tháng trong khoảng từ 8,750,000 VND – 8,368,056 VND. (*)

(*) Ví dụ trên chỉ mang tính minh họa.

Tính lãi vay theo niên kim (số tiền hàng tháng cố định)

Với phương thức trả nợ niên kim, ngân hàng sẽ chia đều số tiền cả gốc lẫn lãi trong các năm và khách hàng sẽ trả một khoản tương đối cố định hàng tháng trong suốt thời hạn vay. Trong những kỳ đầu tiền gốc chiếm tỷ trọng ít hơn so với tiền lãi nhưng ở các kỳ sau gốc sẽ tăng dần.

Ví dụ: Trường hợp ông A trả nợ theo phương thức niên kim sẽ cần trả với tổng số tiền là 105,000,000 VND. Tổng tiền gốc và lãi cần trả định kỳ hàng tháng sẽ ở mức cố định là 8,750,000 VND.

Từ 2 ví dụ trên, có thể thấy:

- Phương pháp dư nợ giảm dần phù hợp với những khách hàng có thu nhập ổn định và khả năng trả khoản thanh toán cao trong những tháng đầu.

- Phương pháp niên kim phù hợp với những khách hàng mong muốn có kế hoạch thanh toán rõ ràng, cố định và có thể dễ dàng lập ngân sách cho chi tiêu và quản lý tài chính; hoặc muốn trải đều nghĩa vụ thanh toán để không gặp áp lực tài chính ở những tháng đầu lớn.

4. Lưu ý quan trọng về lãi suất ngân hàng

Hiểu rõ về từng loại lãi suất kết hợp với việc cân nhắc kỹ lưỡng về thời gian vay sẽ giúp khách hàng lựa chọn sản phẩm vay phù hợp nhất cho nhu cầu vay và khả năng tài chính của mình.

4.1. Lưu ý về 3 loại lãi suất vay

Hiện nay có 3 loại lãi suất vay phổ biến được nhiều ngân hàng sử dụng đó là: lãi suất cố định, lãi suất thả nổi, lãi suất hỗn hợp.

Nắm được cách tính của từng loại lãi suất trong hợp đồng vay với ngân hàng sẽ giúp chủ động tính toán được khoản tiền cần trả hàng tháng.

Lãi suất cố định

Đây là mức lãi cố định trong suốt thời gian vay vốn. Chính sách lãi suất cố định thường áp dụng cho các khoản vay ngắn hạn.

- Ưu điểm: Khách hàng có thể tính toán chính xác tất cả các khoản chi phí liên quan đến khoản vay thế chấp và không lo lắng khi lãi suất thị trường tăng lên.

- Nhược điểm: Người vay vẫn sẽ trả lãi theo mức cố định ngay cả khi lãi suất thị trường giảm.

Lãi suất thả nổi

Lãi suất thả nổi là loại lãi suất sẽ có điều chỉnh theo sự tăng giảm của thị trường. Chính sách lãi suất thả nổi có thể áp dụng cho tất cả các khoản vay theo quy định của từng ngân hàng.

- Ưu điểm: Khách hàng sẽ trả tiền lãi với mức thấp khi lãi suất thị trường giảm thấp hơn mức lãi suất cố định ban đầu.

- Nhược điểm: Khách hàng sẽ bị động trong việc dự trù số tiền cần trả cho ngân hàng vì lãi suất thay đổi theo tình hình thị trường. Trong trường hợp lãi suất thị trường tăng cao hơn kế hoạch tài chính ban đầu, khách hàng dễ gặp khó khăn để trang trải cho chi phí lãi vay tăng lên.

Lãi suất hỗn hợp

Đúng như tên gọi hỗn hợp, đây là loại lãi suất kết hợp giữa cố định và thả nổi. Thông thường, các ngân hàng thường áp dụng chính sách lãi suất hỗn hợp cho các khoản vay trung hoặc dài hạn.

- Ưu điểm: Khách hàng được hưởng mức lãi suất ưu đãi cố định trong thời gian đầu. Đặc biệt, khách hàng có thể lựa chọn thời gian hưởng mức lãi suất cố định trong 12 tháng, 18 tháng, 24 tháng... (tùy sản phẩm vay mà khách hàng lựa chọn). Nhờ đó, khách hàng sẽ giảm được bớt một phần gánh nặng trả lãi khi số tiền vay còn lớn.

- Nhược điểm: Khách hàng bị động trong việc chi trả số tiền gốc và lãi hàng tháng khi lãi suất thị trường biến động, đặc biệt theo hướng tăng lên.

4.2. Cân nhắc về thời gian vay vốn

Cân nhắc về thời gian vay vốn không chỉ đảm bảo cho khách hàng lập kế hoạch tài chính cụ thể để trả nợ cho ngân hàng đúng thời hạn, mà còn giúp lựa chọn giải pháp vay có lợi nhất.

Hiện nay, nhiều ngân hàng có các ưu đãi cho khách hàng vay dài hạn giúp khách hàng sử dụng nguồn vốn hiệu quả và giảm áp lực tài chính. Tuy nhiên, người vay cũng nên cân nhắc về loại lãi suất và kỳ hạn trả nợ để hạn chế lãng phí khi đã có sẵn tiền trả nợ cho ngân hàng nhưng chưa tới thời điểm tất toán khoản vay.

Nắm rõ thông tin chi tiết về tất toán vay thế chấp là việc quan trọng để giúp bạn lập kế hoạch thời gian vay vốn hiệu quả, để hạn chế các loại phí phát sinh. Bạn có thể tìm hiểu chi tiết trong bài viết về quy trình tất toán khoản vay thế chấp dưới đây:

Thông tin chi tiết về quy trình tất toán khoản vay thế chấp

Hoặc khách hàng muốn vay ngân hàng để phục vụ cho nhu cầu trong cuộc sống thì có thể cân nhắc các giải pháp vay tiêu dùng trong thời gian ngắn thay vì vay thế chấp dài hạn. Điều này giúp họ dễ dàng trang trải được cuộc sống và giảm áp lực tài chính khi trả nợ trong thời gian dài.

Cân nhắc về thời gian vay vốn giúp khách hàng lựa chọn sản phẩm vay và mức lãi suất phù hợp.

Lãi suất vay thế chấp là một yếu tố quan trọng ảnh hưởng tới khả năng thanh toán khoản vay đúng hạn của khách hàng. Vì vậy, nắm rõ về các loại lãi suất, cách tính tiền lãi của ngân hàng và cân nhắc thời gian vay sẽ giúp khách hàng chủ động trong thanh toán nợ cho ngân hàng, từ đó, họ có thể sử dụng nguồn vốn hiệu quả và xây dựng lịch sử tín dụng uy tín. Đồng thời, khách hàng sẽ hạn chế gặp các vấn đề không mong muốn khi vay thế chấp không trả được.

Lưu ý: Thông tin trong bài viết chỉ mang tính tham khảo và có thể thay đổi theo từng thời điểm. Để cập nhật chính sách sản phẩm của Techcombank chính xác nhất, vui lòng truy cập các trang sản phẩm từ website https://techcombank.com/ hoặc liên hệ các phương thức dưới đây: