Thuế thu nhập cá nhân (TNCN) là nghĩa vụ tài chính phản ánh trực tiếp quyền lợi và trách nhiệm của người lao động trong hệ thống thuế Việt Nam. Bài viết dưới đây tổng hợp cách tính thuế thu nhập cá nhân năm 2026 theo từng trường hợp cụ thể - tình trạng cư trú, mức giảm trừ gia cảnh khác nhau, giúp người lao động dễ dàng tự xác định nghĩa vụ thuế và chủ động trong quá trình kê khai, quyết toán.

| Bạn đọc lưu ý: Nội dung đề cập trong bài viết được tổng hợp dựa trên thông tin chung của thị trường, không đại diện cho duy nhất các sản phẩm và dịch vụ của Techcombank. |

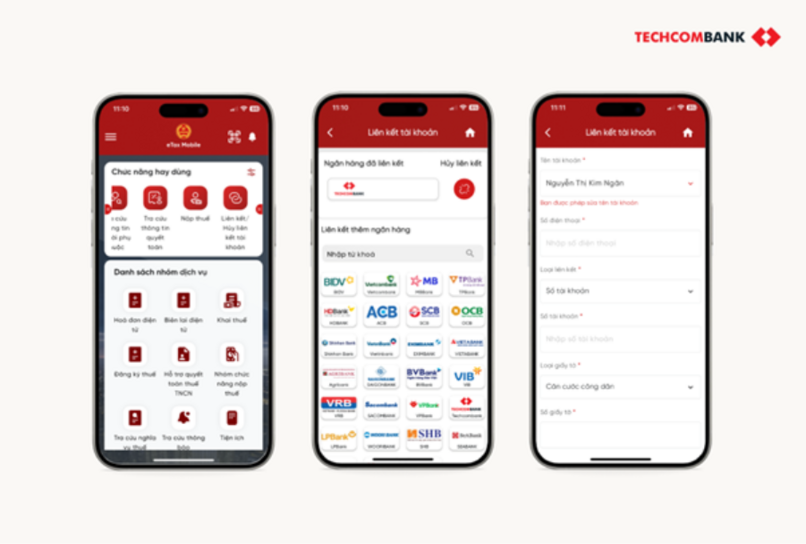

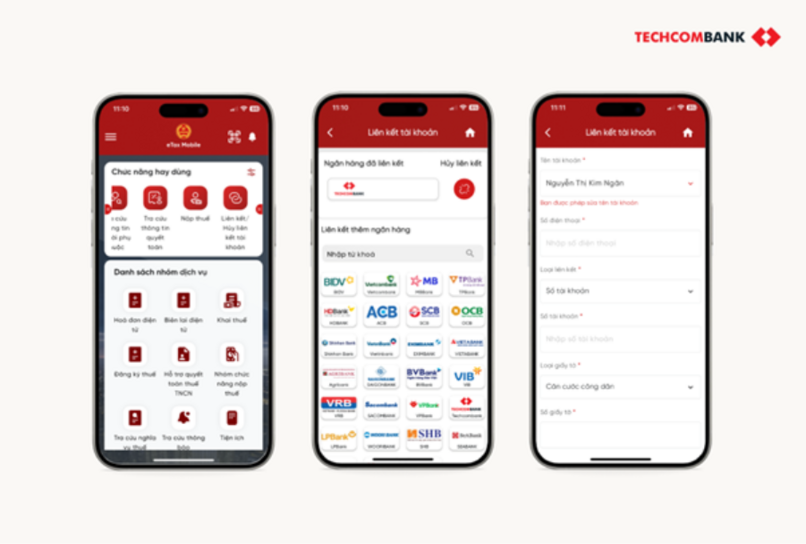

Để giúp khách hàng thực hiện các nghĩa vụ thuế nhanh chóng, thuận tiện, an toàn, Techcombank đã kết hợp với ứng dụng eTax Mobile của Tổng cục Thuế. Với tính năng Liên kết tài khoản Techcombank với eTax Mobile, bạn có thể:

- Nộp thuế 24/7 mọi lúc, mọi nơi, không cần đến cơ quan thuế, không cần ra ngân hàng

- Thao tác trực tiếp trên eTax Mobile, hạn chế tối đa sai sót

Để liên kết, khách hàng chỉ cần thực hiện các bước sau:

- Bước 1: Truy cập eTax Mobile, chọn Liên kết/Huỷ liên kết tài khoản

- Bước 2: Chọn ngân hàng liên kết Techcombank

- Bước 3: Nhập thông tin tài khoản thanh toán/thẻ thanh toán Techcombank

- Bước 4: Xác nhận và hoàn tất liên kết

Liên kết tài khoản ngân hàng Techcombank với eTax Mobile để nhận tiền hoàn thuế thuận tiện.

Liên kết tài khoản ngân hàng Techcombank với eTax Mobile để nhận tiền hoàn thuế thuận tiện.

1. Cách tính thuế thu nhập cá nhân (TNCN) đối với cá nhân cư trú ký hợp đồng lao động trên 03 tháng

Căn cứ tại Luật Thuế thu nhập cá nhân 2007 và Điều 7, Điều 9 Thông tư 111/2013/TT-BTC, thuế TNCN đối với cá nhân cư trú ký hợp đồng lao động từ 03 tháng trở lên được xác định theo công thức sau:

Công thức 1:

| Thuế thu nhập cá nhân phải nộp = (Thu nhập chịu thuế - Các khoản giảm trừ) x Thuế suất |

Trong đó:

| Thành phần | Nội dung chi tiết |

| Thu nhập chịu thuế | Gồm tiền lương, tiền công, tiền thưởng và các khoản phụ cấp (trừ các khoản được miễn thuế như phụ cấp ăn trưa trong hạn mức, công tác phí hợp lý, điện thoại theo quy định nội bộ…) |

| Các khoản giảm trừ | Bao gồm:

- Giảm trừ bản thân:

- Kỳ tính thuế 2025: 4.4 triệu VND/tháng

- Kỳ tính thuế 2026: 11 triệu VND/tháng

- Giảm trừ người phụ thuộc:

- Kỳ tính thuế 2025: 4.4 triệu VND

- Kỳ tính thuế 2026: 6.2 triệu VND/tháng

- Các khoản bảo hiểm bắt buộc: BHXH, BHYT, BHTN, bảo hiểm nghề nghiệp… theo tỷ lệ thực tế khấu trừ hàng tháng

- Khoản đóng góp từ thiện, nhân đạo, khuyến học (nếu có chứng từ hợp lệ): Được trừ vào thu nhập chịu thuế

|

| Thuế suất |

- Đến 5 triệu VND/tháng: 5%

- Trên 5 – 10 triệu VND/tháng: 10%

- Trên 10 – 18 triệu VND/tháng: 15%

- Trên 18 – 32 triệu VND/tháng: 20%

- Trên 32 – 52 triệu VND/tháng: 25%

- Trên 52 – 80 triệu VND/tháng: 30%

- Trên 80 triệu VND/tháng: 35%

|

Công thức tính số 1 cho cá nhân không cư trú.

Ngoài ra có thể áp dụng phương pháp rút gọn theo Phụ lục: 01/PL-TNCN Ban hành kèm theo Thông tư 111/2013/TT-BTC như sau:

Công thức 2:

| Thuế thu nhập cá nhân phải nộp = Thu nhập tính thuế × % – Số trừ cố định |

Trong đó:

| Bậc | Thu nhập tính thuế (T) | Thuế phải nộp = T × % – Số trừ cố định |

| 1 | ≤ 5 triệu VND/tháng | 5% × T |

| 2 | >5 – 10 triệu VND/tháng | 10% × T – 0,25 triệu |

| 3 | >10 – 18 triệu VND/tháng | 15% × T – 0,75 triệu |

| 4 | >18 – 32 triệu VND/tháng | 20% × T – 1,65 triệu |

| 5 | >32 – 52 triệu VND/tháng | 25% × T – 3,25 triệu |

| 6 | >52 – 80 triệu VND/tháng | 30% × T – 5,85 triệu |

| 7 | >80 triệu VND/tháng | 35% × T – 9,85 triệu |

Công thức tính thứ 2 đối với cá nhân cư trú.

Công thức tính thứ 2 đối với cá nhân cư trú.

2. Cách tính thuế thu nhập cá nhân (TNCN) đối với cá nhân cư trú không ký hợp đồng lao động hoặc ký hợp đồng lao động dưới 03 tháng

Căn cứ điểm i khoản 1 Điều 25 Thông tư 111/2013/TT-BTC, cá nhân cư trú ký hợp đồng lao động dưới 03 tháng hoặc không ký hợp đồng lao động mà có tổng mức trả thu nhập từ 02 triệu VND/lần trở lên thì phải khấu trừ thuế theo mức 10% trên thu nhập (khấu trừ luôn trước khi trả tiền) theo công thức:

| Thuế thu nhập cá nhân phải nộp = 10% x Tổng thu nhập trước khi trả |

3. Cách tính thuế TNCN đối với cá nhân không cư trú

Cá nhân không cư trú tại Việt Nam áp dụng mức thuế 20% trên tổng thu nhập, không được trừ giảm trừ gia cảnh hay bảo hiểm.

Căn cứ theo khoản 1, Điều 18, Thông tư 111/2013/TT-BTC công thức tính thuế thu nhập cá nhân đối với cá nhân không cư trú là:

| Thuế thu nhập cá nhân phải nộp = 20% x Thu nhập chịu thuế |

Trong đó: Thu nhập chịu thuế bao gồm tiền công, tiền lương và những khoản thu khác mà cá nhân nộp thuế nhận trong kỳ tính thuế. Ngoài ra, Khoản 2, Điều 18, Thông tư 111/2013/TT-BTC cũng quy định trường hợp nếu cá nhân không cư trú làm việc cả ở Việt Nam và nước ngoài nhưng không tách riêng được thu nhập tại Việt Nam, thì thu nhập chịu thuế được tính theo công thức sau:

Trường hợp 1: Cá nhân người nước ngoài không hiện diện tại Việt Nam

| Tổng thu nhập phát sinh tại Việt Nam | = | Số ngày làm việc cho công việc tại Việt Nam

Tổng số ngày làm việc trong năm | x | Thu nhập từ tiền lương, tiền công toàn cầu (trước thuế) | + | Thu nhập chịu thuế khác (trước thuế) phát sinh tại Việt Nam |

Trong đó: Tổng số ngày làm việc trong năm tính theo quy định của Bộ luật Lao động Việt Nam.

Trường hợp 2: Cá nhân người nước ngoài hiện diện tại Việt Nam:

| Tổng thu nhập phát sinh tại Việt Nam | = | Số ngày có mặt ở Việt Nam

365 ngày | x | Thu nhập từ tiền lương, tiền công toàn cầu (trước thuế) | + | Thu nhập chịu thuế khác (trước thuế) phát sinh tại Việt Nam |

Cá nhân không cư trú có công thức tính khác.

Cá nhân không cư trú có công thức tính khác.

4. Câu hỏi thường gặp

4.1. Kiểm tra thuế thu nhập cá nhân (TNCN) 2026 ở đâu?

Để biết tra cứu thông tin quyết toán thuế thu nhập cá nhân nhanh, bạn nên truy cập eTax Mobile và thực hiện các bước sau:

- Bước 1: Truy cập eTax Mobile, chọn Tra cứu thông tin quyết toán thuế

- Bước 2: Điền mã số thuế, năm quyết toán và ấn tra cứu

- Bước 3: Chọn Thông tin hỗ trợ quyết toán thuế, ấn Tổng hợp dữ liệu từ các nguồn thu thập

- Bước 4: Màn hình hiển thị dữ liệu, bạn tra cứu số thuế được hoàn tại ô Tổng số thuế nộp thừa

4.2. Nộp thuế thu nhập cá nhân năm 2026 như thế nào?

Sau khi đã nộp hồ sơ tra cứu thông tin quyết toán, bạn có thể nộp thuế theo hướng dẫn dưới đây:

- Bước 1: Tại trang chủ eTax Mobile, chọn Nộp thuế

- Bước 2: Chọn Tra cứu, màn hình hiển thị tổng số thuế phải nộp, ấn Nộp tất cả, chọn Tạo giấy nộp tiền

- Bước 3: Chọn Phương thức thanh toán là nguồn tiền từ tài khoản/thẻ Techcombank và thanh toán

4.3. Làm thế nào để nhận hoàn thuế thu nhập cá nhân?

Để nhận hoàn thuế thu nhập cá nhân, bạn cần tạo tờ khai 02/QTT-TNCN trên eTax Mobile và làm theo hướng dẫn trong bài viết Cách yêu cầu hoàn thuế thu nhập cá nhân 2026 trên eTax Mobile.

Việc nắm rõ cách tính thuế thu nhập cá nhân 2026 giúp người lao động không chỉ thực hiện đúng nghĩa vụ với Nhà nước mà còn đảm bảo quyền lợi hoàn thuế, giảm trừ và miễn trừ theo quy định. Người nộp thuế nên thường xuyên cập nhật thông tin từ Tổng cục Thuế và sử dụng ứng dụng eTax Mobile để kê khai, nộp và tra cứu thuế nhanh chóng, chính xác.

Lưu ý: Thông tin trong bài viết chỉ mang tính tham khảo và có thể thay đổi theo từng thời điểm. Để cập nhật chính sách sản phẩm của Techcombank chính xác nhất, vui lòng truy cập các trang sản phẩm từ website Techcombank hoặc liên hệ các phương thức dưới đây:

Liên kết tài khoản ngân hàng Techcombank với eTax Mobile để nhận tiền hoàn thuế thuận tiện.

Liên kết tài khoản ngân hàng Techcombank với eTax Mobile để nhận tiền hoàn thuế thuận tiện.

Công thức tính thứ 2 đối với cá nhân cư trú.

Công thức tính thứ 2 đối với cá nhân cư trú. Cá nhân không cư trú có công thức tính khác.

Cá nhân không cư trú có công thức tính khác.